Você está acessando um artigo produzido em 2016. Recomendamos o acesso ao report mais recente, divulgado pela Lozinsky Consultoria em 2024, que traz um panorama mais atualizado sobre o mercado de ERP.

Clique no banner abaixo para acessar o report completo.

***

Por Leopoldo Barros

Introdução

Como consultor de empresas tenho oportunidade de desenvolver vários projetos de seleção e implantação de ERPs (Sistemas de Gestão Empresarial), e ouço comumente afirmações dos fornecedores sobre o seu “Market Share” de ERP, como estas:

Ao ouvir estas afirmações entendo que há uma clara e até justa intenção dos fornecedores de ERP de valorizarem seus produtos, e as afirmações citadas podem até não estarem corretas ou erradas, mas, certamente, não estão precisas.

Como foi feita a medição de 55% de Market Share no mercado brasileiro? Pelo número de empresas que adquiriram ERP, independentemente do tamanho de cada empresa? Ou pelo número de usuários ligados ao ERP instalado, informação muito difícil de ser obtida? Ou pela receita que o fornecedor conseguiu nos últimos exercícios, a qual, não raramente, engloba não só as licenças do ERP, mas também as de manutenção, serviços, outros tipos de software e, por vezes, até de hardware?

O que é uma empresa pequena? A que fatura anualmente menos de R$ 200 milhões ou menos de R$ 20 milhões?

Qual o mercado alvo de um ERP para que ele possa se comparar ao ERP A ou ao ERP B?

Para ajudar a melhor entender o mercado brasileiro de ERPs procurei, então, elaborar um levantamento dos sistemas instalados nas empresas brasileiras, definindo um universo de empresas muito representativo, que pudesse representar parcela significativa do mercado brasileiro, o qual segmentei pelas dimensões de análise que entendi mais relevantes.

O universo escolhido foi o das 1.000 maiores empresas brasileiras, atualizado anualmente pela Revista Exame, da Editora Abril, considerando a edição de 2015.

Levantei os dados foi com o auxílio de profissionais que trabalham com os fornecedores brasileiros de ERP, e com seus parceiros. Não obtivemos as informações de todas as mil empresas do universo pesquisado, mas o número de empresas faltantes é pequeno, e não prejudica as conclusões do levantamento.

Universo Considerado e Dimensões de Análise Escolhidas

As edições anuais da Revista Exame sobre as Maiores & Melhores Empresas Brasileiras se tornaram referência nacional, e cobrem a quase totalidade das maiores empresas que utilizam ERP. Ficaram fora das 1.000 empresas da edição 2015 apenas bancos, seguradoras e as administrações diretas federais, estaduais e municipais.

Embora as organizações citadas, que não fazem parte das 1,000 maiores empresas, sejam grandes usuárias de recursos de tecnologia, no caso de ERP elas não são usuárias relevantes, e, portanto, suas ausências não prejudicam a qualidade dos resultados.

Como todo levantamento, a edição de 2015 das Maiores & Melhores deixou fora algumas empresas que não deveriam deixar de ser consideradas, pois têm faturamento suficiente para dela fazer parte. Como tal, cito as empresas de varejo Zara e C&A, as indústrias de alimentos Cutrale e Bauducco, entre outras, cuja ausência prejudica parcialmente a qualidade dos resultados obtidos, porém – dado o número reduzido de ausência -, não os comprometem significativamente.

Algumas empresas, especialmente as maiores e mais diversificadas, podem ter instalados mais de um ERP. Nestes casos, considerei apenas um ERP e escolhi aquele que processa as demonstrações financeiras oficiais da empresa.

Reconhecendo as mencionadas limitações do levantamento (universo deixa de lado empresas que seria interessante considerar, ERPs secundários em uma empresa não considerados e possíveis erros de coleta de dados) ainda assim, entendo que as informações obtidas são relevantes e muito oportunas para entendimento do mercado brasileiro de ERPs.

Dimensões escolhidas

As dimensões que consideramos, dentro deste universo citado, são: faixa de faturamento, tipo da atividade, tipo de controle de capital e região sede.

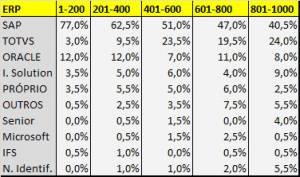

Dividimos as empresas em 5 grupos, por faturamento, considerando o grupo das 200 maiores e os grupos da 201 a 400, da 401 a 600, da 601 a 800 e da 801 a 1.000.

Por tipo de atividade, consideramos: indústria, distribuição, comércio varejista, construção, serviços e digital.

Por tipo de controle de capital, consideramos: capital aberto local, multinacional, familiar e outros (associações, fundações, cooperativas e sociedades de profissionais).

Por região sede, consideramos: Estado de São Paulo, Sudeste (RJ, MG e ES), Sul (PR, SC e RS), Centro Oeste (DF, GO, MT, MS e TO) e NENO (Norte e Nordeste).

Com a base de dados que montamos é possível combinar dimensões e ter informações mais precisas.

ERPs Considerados no Levantamento

Consideramos neste levantamento os seguintes ERPs:

SAP, e também os produtos All in One e Business One, embora a presença do Business One no universo estudado seja praticamente nula.

Totvs, com os produtos Protheus (da antiga Microsiga), EMS (da antiga Datasul), Logix (da antiga Logocenter) e RM (da antiga empresa do mesmo nome). Além destes produtos, consideramos alguns sistemas de aplicação específicos a um setor de atividade (Industry Solution), quando funcionando como ERP (sistemas para aplicações hospitalares, educacionais, de supermercados, outros).

Oracle, com os produtos EBS, J.D. Edwards e Peoplesoft.

Sênior, com o produto Sapiens.

Microsoft, com os produtos Dynamics e Navision.

IFS, com o produto IFS.

Para os demais ERPs, não fornecidos pelos fornecedores acima, consideramos, os grupos que chamamos de:

Industry Solution, que engloba os produtos que atendem a um segmento específico, mas que executam também as funcionalidades de um ERP tradicional e são usados também como tal. As soluções para hospitais, escolas, cooperativas agrícolas, operadoras de saúde, lojas de varejo, supermercados, e outros, se enquadram nesta classificação.

Outros, englobam os ERPs de fornecedores não considerados acima, por serem numerosos e terem parcelas de mercado menores que os anteriormente citados. Como outros citamos fornecedores como Infor, Benner, CIGAM e outros.

Consideramos, também, os sistemas com as funcionalidades de ERP desenvolvidos internamente pela empresa usuária ou por empresa por ela contratada. A estes sistemas denominamos “Próprios”.

Quando não obtivemos, para alguma empresa da lista das 1.000 maiores, a informação sobre o ERP implantado, denominamos Não Identificados.

Mercado por Porte da Empresa (2015)

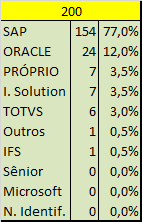

Da empresa 1 até a 200

O mercado das 200 maiores empresas do Brasil possui a distribuição por ERP indicada na tabela abaixo:

Somadas SAP e Oracle, a parcela de mercado ficaria muito próxima de 90 %.

Os 10 % restantes são divididos pelo Totvs, com presença em grandes Construtoras, por Industry Solution, especialmente com soluções para Planos de Saúde e Hospitais e por softwares desenvolvidos internamente.

Software próprios estão presentes, nesta faixa de empresas, em Varejistas, Cooperativas e empresas de Tecnologia Digital.

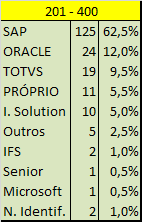

Na faixa imediatamente inferior, das empresas 201 a 400, o mercado começa a ficar menos concentrado do que na faixa das 200 maiores, como vemos abaixo:

A SAP continua predominante, mas cai de 77 % para 62,5 %, enquanto a Oracle mantém os 12 % inalterados.

A Totvs já se aproxima de 10 % do mercado, com empresas de vários segmentos de atividade, mas com uma característica interessante: a total ausência de empresas Multinacionais.

Também os softwares desenvolvidos internamente e os Industry Solution crescem para, respectivamente, 5,5 % e 5 %.

Os softwares próprios, nesta faixa, também foram desenvolvidos por empresas Varejistas, Cooperativas e de Tecnologia Digital, além de empresas Estatais, e os Industry Solution também foram implantados para Planos de Saúde e Hospitais, e também para Cooperativas e Supermercados.

A presença de outros ERPs cresce também nesta faixa de empresas, mas ainda sem atingir, somados, 5 % deste mercado.

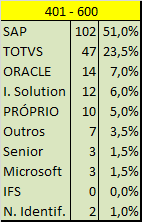

Na terceira faixa, das empresas 401 a 600, continua o processo de desconcentração do mercado, como vemos abaixo:

Neste segmento, a presença da Totvs é especialmente forte em empresas de Controle Familiar, a Oracle concentra-se em Multinacionais e em empresas de Capital Aberto.

Os softwares próprios e Industry Solution mantêm parcelas de mercado muito semelhantes às das faixas imediatamente superiores.

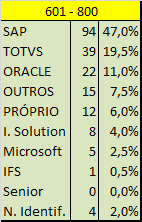

Na faixa de 601 a 800, a SAP continua caindo (47%), a Oracle estaciona (8 %) enquanto a Totvs também cai (19,5 %).

Para a Totvs esta faixa foi um ponto de descontinuidade, pois nas demais, quanto menor o porte das empresas, maior o market share da Totvs, o que só não ocorreu nesta faixa.

Os outros fornecedores atingem nesta faixa sua maior parcela de mercado (7,5%) e seus clientes são, principalmente, Cooperativas e Planos de Saúde.

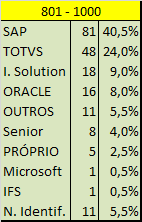

Na faixa, mais baixa, de 801 a 1.000, a SAP continua a cair (40,5 %), a Oracle mantém sua parcela (8 %), ao contrário da Totvs que cresce para 24%.

A Sênior também atinge sua maior parcela de mercado (4 %), bem como as empresas com ERP não identificados (5,5 %). Estas estão, predominantemente, empresas familiares.

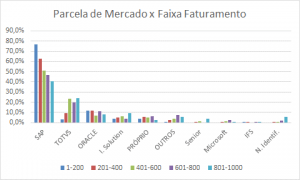

No gráfico abaixo, vemos as evoluções de cada um dos principais ERP considerados, conforme faixa de faturamento:

A SAP predomina em todas as faixas de faturamento consideradas e este predomínio é tanto maior quanto maior for o faturamento das empresas. A SAP predomina nas empresas do topo do universo pesquisado, mas lidera, com folga, em todas as outras faixas.

A Totvs segue em uma tendência inversa, crescendo quanto menor for o faturamento das empresas consideradas. A faixa de 601-800 foi exceção, possível, mas não provável.

A Oracle também predomina nas faixas mais altas de faturamento, mas de forma bem menos acentuada que a SAP.

Microsoft e IFS têm participações muito pequenas e sem tendência definida, diferentemente dos ERPs de outros fornecedores, como Sênior e os de origem não identificada, que predominam nas faixas de empresas menores.

Industry Solution e software próprio não apresentam predominância em nenhuma faixa de faturamento.

O gráfico foi originado da tabela abaixo:

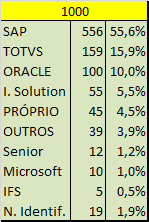

Os resultados para as 1.000 maiores podem ser vistos na tabela abaixo:

Mercado por Tipo de Atividade

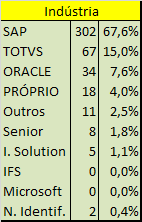

Das atividades consideradas na amostra, a mais concorrida é a Indústria, com 447 empresas, quase metade do universo pesquisado.

A distribuição de ERP nestas 447 empresas é apresentado na tabela abaixo:

A SAP lidera o mercado de ERP para as empresas Industriais (66.7 %) com maior vantagem do que apresentou no mercado total das 1.000 maiores (55,6 %).

A Totvs é a segunda colocada neste mercado (15,0 %), com uma parcela muito próxima a que ocupou no mercado total, apenas um pouco inferior (15,9 %).

A Oracle tem no setor Industrial (7,6 %) presença inferior à que possui nas 1.000 maiores (10,0 %).

A exceção da Sênior, que possui parcela maior no mercado Industrial do que nos outros mercados, todos os demais fornecedores, ou grupos de fornecedores, apresentaram menor parcela de mercado na Indústria do que no total.

Particular destaque vemos para a Industry Solution que apresentou parcela de mercado na indústria (1,1%), muito inferior a que apresentou para o mercado total considerado (5,5%).

Os fornecedores de Industry Solution só ofereceram soluções para a indústria nos setores de Confecções e de Alimentos. Mesmo estas empresas, que somam 5, são indústrias que têm características diferenciadas. As Confecções consideradas atuam também no varejo e adotam ERPs voltados mais para o Varejo do que para a produção, e as indústrias de Alimentos também são Produtoras Agrícolas e adotam sistemas desenvolvidos para controlar as suas atividades agrícolas.

Portanto, percebemos que os principais ERPs atendem muito bem às necessidades do setor industrial, que recorre pouco aos fornecedores de Industry Solution, bem como desenvolve pouco por conta própria. Além disso, o setor Industrial foi o que apresentou menor dificuldade para identificar a solução de ERP adotada.

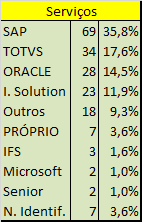

O segundo setor de atividade em nosso levantamento foi o setor de Serviços com 193 empresas. O setor de serviços, em 2015, englobou diversos tipos de empresas, como: Infraestrutura (concessões), Logística, Saneamento, Saúde, Educação, Alimentação, Contact Centre, Financeiros, Meios de Pagamento, Editorial, Manutenção & Limpeza, Hotelaria, Turismo, Informações de Crédito e Profissionais.

Este segmento é muito mais heterogêneo que o Industrial e apresenta resultados muito diferentes, como vemos na tabela abaixo:

Embora os 3 primeiros ERPs do segmento de serviços sejam os mesmos e na mesma ordem do apresentado no levantamento completo, a SAP tem uma participação muito menor (55,6 % x 35,8%).

A Totvs e a Oracle superam sua parcela de mercado média neste segmento, mas Industry Solution alcança aqui um destaque maior: 11,9 % do mercado contra 5,5 % do total. Isto devido à maior importância de soluções deste tipo para empresas de Serviços de Saúde, Educação e de Contact Centre, que são importantes na formação do setor de Serviços.

Também para sistemas que classificamos como Outros, ou seja, para aqueles de menor parcela de mercado, o setor de Serviços foi mais demandante que a média de mercado, com 9,3 % x 4,5 %. Estes ERPs de menor presença foram encontrados em empresas de Serviços de Saúde, Educação, Logística e Saneamento.

Também foi neste segmento que registramos a maior parcela de ERPs não identificados.

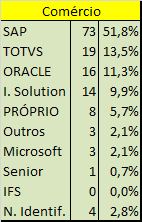

O terceiro segmento de atividade foi o de Comércio Varejista, com 141 empresas.

Consideramos Comércio Varejista a atividade comercial em que o cliente vai até o estabelecimento comercial buscar o produto desejado, diferenciando do Distribuidor de Produtos, que vai até o cliente entregar o produto desejado.

A divisão deste mercado entre os diversos ERPs pesquisados foi a abaixo demonstrada:

Consideramos no setor de Comércio Varejista as empresas tipo Supermercados, Lojas de Departamento, Farmácias, Lojas de Materiais de Construção, Livrarias, Mercearias, Revendedores de Máquinas e Equipamentos, Concessionárias de Veículos, Postos de Combustíveis, Lojas de Eletroeletrônicos, e outras.

A SAP também é líder entre as empresas de Comércio Varejista, com parcela de mercado de 51,8%, bem inferior à da indústria (67,6%), inferior à sua média (55,6%), mas bastante superior à de Serviços (35,8%).

A Totvs teve participação de mercado (13,5 %) inferior à sua média (15,9 %) e inferior as de Indústria e Serviços.

A Oracle possui maior parcela de mercado em Varejo (11,3 %) do que à sua média (7,6 %), superior à da Indústria, mas inferior à de Serviços.

O setor de Comércio Varejista absorveu várias soluções tipo Industry Solution, atingindo parcela de mercado próxima a 10 %.

Como as soluções desenvolvidas internamente também ocupam parcela razoável (5,7 %), vemos que para o setor Comércio Varejista o ERP não é uma solução tão aderente como o é para a Indústria.

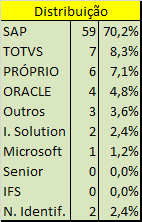

O quarto segmento de atividade neste levantamento foi o de Distribuição, com 84 empresas.

Consideramos neste segmento de atividade empresas Distribuidores de: Energia Elétrica, Óleo & Gás, Produtos Siderúrgicos, Produtos Químicos, Insumos Agrícolas, Alimentos, Medicamentos, Automotivos, Produtos de Higiene & Limpeza, Software, Bens de Capital, e outros.

Neste segmento, alguns distribuidores agregam valor aos produtos distribuídos, em operações simples como fracionamento, acondicionamento, mas também executando operações mais complexas e customizadas. Nestes casos, o distribuidor pode executar também operações industriais.

A distribuição dos ERPs no segmento Distribuição é apresentada abaixo:

A SAP apresenta neste segmento sua maior parcela de mercado, superior inclusive a da Indústria. Os distribuidores de Óleo & Gás, de Energia e de Produtos Agrícolas impactam muito favoravelmente nesta participação de mercado.

Tanto a Totvs quanto a Oracle têm participações muito pequenas neste segmento, bem inferiores às suas médias de mercado. Apenas as soluções desenvolvidas internamente superam sua média, mas esta situação é causada por um único Grupo Empresarial que tem várias empresas distribuidoras relacionadas neste levantamento.

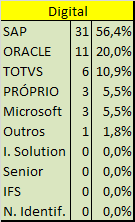

O quinto segmento de atividade deste levantamento é o das empresas Digitais, com uma participação de 55 empresas.

Consideramos como “Digitais” as empresas de: Telecomunicações, Rádio & Televisão, Hardware Profissional, Hardware de Consumo, Software, Processamento de Dados, Datacenter, Serviços de Desenvolvimento & Manutenção de Software, e outras.

A distribuição dos ERPs neste segmento de atividade é mostrada na tabela abaixo:

A SAP detém parcela neste segmento de mercado (56,4%), muito próxima à parcela obtida em todo mercado pesquisado (55,6 %).

A Oracle supera neste segmento (20,0 %) a parcela de mercado que detém no mercado pesquisado (10,0 %).

A Totvs está neste segmento (10,9 %) muito abaixo da parcela que detém em todo mercado (15,9 %).

Soluções desenvolvidas internamente, sistemas próprios, que poderiam ser maiores neste segmento porque inclui desenvolvedores de software, não apresentam presença relevante, apenas 5,5% no segmento contra 4,5 % do mercado total.

Soluções Microsoft são usadas especialmente por empresas associadas à Microsoft.

A presença dos demais ERPs é praticamente nula neste segmento.

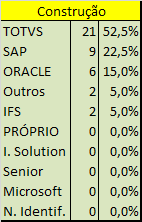

Os demais segmentos, Construção e Agrícola, possuem 40 empresas cada.

O segmento de Construção inclui empresas de Construção Pesada e de Edificações, onde das 15 maiores, 14 são de Construção Pesada.

A distribuição de mercado pelos ERPs no segmento de Construção é mostrada na tabela abaixo:

Este é o único segmento neste levantamento em que a SAP não lidera, perdendo para a Totvs por uma vantagem significativa.

A Totvs está presente em mais de 50% das empresas do Setor, enquanto a SAP em apenas 22,5%. Esta superioridade é mais presente nas empresas de Construção Pesada do que nas empresas de Edificações.

A Oracle aparece na terceira posição, com 15 % do mercado contra 10 % que possui no mercado total levantado.

IFS com duas empresas e Mega e Procenge, que consideramos como Outros Fornecedores, com uma empresa cada uma, completam o segmento.

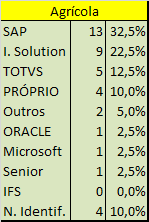

No segmento Agrícola, a distribuição do mercado é apresentada na tabela abaixo:

Neste segmento consideramos as empresas que se dedicam à Produção Agropecuária, como Cooperativas, Corporações & Empresas Agrícolas, Produtores de Grãos, café, cana, sementes, citros e gado.

Empresas que industrializam produtos agrícolas, como Usinas de Açúcar & Álcool, Indústrias de Óleos e Farelos Vegetais, de Cafés Torrados & Moídos, de Suco de Laranja, bem como Frigoríficos, estão considerados em no segmento Indústrias e não neste extrato.

A SAP é líder também neste segmento, embora com participação bem menor (32,5%) que sua média de mercado (55,6 %). A SAP está presente em grandes Corporações Agrícolas (Grupo Amaggi, Algar, outras) e em algumas grandes Cooperativas (C. Vale, Comigo, Copacol e outras).

Importante presença neste segmento são as soluções Industry Solution, como Datacoper e outras menores que ocupam uma participação de mercado de 22,5%.

Considerando que soluções de desenvolvimento próprio ocupam mais de 10% deste Segmento, a soma dos softwares Industry Solution com os desenvolvidos internamente iguala a participação da SAP neste mercado, o que caracteriza que este Segmento não adotou os ERPs padrões.

A participação da Totvs neste Segmento é inferior (12,5 %) à que ela tem em média no mercado total (15,9 %) e a da Oracle (2,5 %) é muito pouco relevante.

A Totvs, no entanto, tem soluções que ocupam muito bem o mercado Agrícola de Cana, o que não é refletido em nosso levantamento. Seu produto PIMS é líder no controle de Produção de Cana no Brasil, mas é utilizado por Companhias Agrícolas, componentes de grupos empresarias produtores de Açúcar & Álcool, que não aparecem nas 1.000 maiores empresas consideradas em nosso levantamento.

Os grupos controladores destas Companhias Agrícolas utilizam ERPs (SAP, Totvs, Oracle, outros) que operam integrados às soluções agrícolas utilizadas para controle da produção de cana, a maior parte delas providas pela Totvs, além de outras, como GATec ou desenvolvidas internamente. Não consideramos as utilizações específicas em nosso levantamento uma vez que as atividades contábeis e financeiras destas empresas são feitas pelos seus ERPs, estes sim foco deste levantamento.

No setor Agrícola não conseguimos identificar ERPs de quatro empresas, o que representou 10 % do Segmento. Esta parcela foi a mais representativa dentre todos os segmentos levantados, o que não nos surpreende, uma vez que este segmento é o que apresenta maior dispersão geográfica das empresas, dificultando a busca de informações.

Enfim, resumindo a utilização de ERPs pelos diversos tipos de Segmentos de Mercado, vemos que:

Mercado por origem do controle

Consideramos como origem de controle das empresas de nosso levantamento, as empresas de Capital Aberto e Controle Nacional, as Multinacionais com sede fora do Brasil, as de Controle Familiar com sede no Brasil e as outras empresas, nas quais incluímos as Cooperativas, as Associações sem fins lucrativos, as Fundações de direito público ou privado e as empresas controladas por sócios gestores, normalmente as dedicadas à prestação de serviços profissionais especializados.

As empresas Multinacionais com sedes fora do Brasil são as mais numerosas em nosso levantamento. Em 2015, contamos 310 empresas multinacionais.

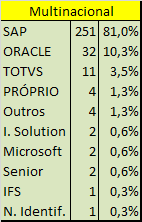

A distribuição dos ERPs nas controladas pelas Multinacionais no Brasil, em 2015, pode ser vista na tabela abaixo:

Vemos que a SAP apresenta uma parcela de mercado muito grande entre as multinacionais (81,0 %), muito acima dos 55,6 % que apresenta no universo das 1.000 maiores.

A Oracle vem em seguida, mas muito distante da líder, com apenas 10,3 %. A presença da Oracle entre as multinacionais é muito proxima da que ela apresenta no universo total das 1.000 maiores.

SAP mais Oracle representam mais de 90% deste marcado, o que mostra que as empresas multinacionais adotam, preferencialmente, soluções internacionais, provavelmente alinhadas com suas matrizes.

A Totvs é a grande prejudicada entre estas empresas, tendo apenas uma participação de 3,5%, ou seja um pouco mais de 20% de sua média entre as 1.000 maiores. Das 11 empresas multinacionais usuárias de Totvs, a maioria, 7, se constitui de indústrias.

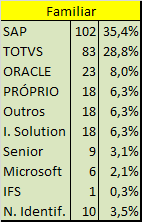

O segundo segmento por origem do capital é o formado por empresas Familiares com sede no Brasil, composto por 288 empresas.

A distribuição dos ERPs nas controladas por famílias no Brasil, em 2015, pode ser vista na tabela abaixo:

Embora a liderança continue com a SAP, esta é perseguida de perto pela Totvs, 35,4 % x 28,8 %. No segmento das menores empresas analisadas (801 a 1.000) a diferença entre SAP e Totvs é de apenas 2 empresas (1 %), ainda favorável a SAP.

A Oracle possui entre as empresas Familiares brasileiras participação menor, 8,0 % do que possui no universo das 1.000 maiores (10,0 %).

As empresas Familiares possuem proporcionalmente mais soluções desenvolvidas internamente, Industry Solution e ERP Sênior do que o universo das 1.000 maiores. Também é no segmento das empresas Familiares que está a maior parte das organizações em que não identificamos o ERP.

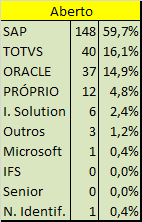

O terceiro segmento no levantamento, por origem de capital, é o das empresas de Capital Aberto e brasileiro, com 248 empresas.

Segue a distribuição dos ERPs nas empresas abertas de Controle Brasileiro, em 2015:

A SAP também é líder neste segmento, com participação maior, mas muito próxima (59,7 %) a que possui no universo das 1.000 maiores brasileiras (55,6 %).

Também a Totvs supera, neste segmento (16,1 %), por muito pouco, a sua participação nas 1.000 maiores (15,9 %).

A Oracle também supera (14,9 %) sua participação neste segmento em relação a sua parcela nas 1.000 maiores (10,0 %).

A parcela dos três maiores fornecedores de ERP neste segmento, superando as correspondentes participações no universo total pesquisado, indica que as empresas abertas têm maior preocupação em adotar soluções consagradas para controle de suas operações do que as empresas não abertas (familiares, estatais ou associações, cooperativas e fundações).

Desta forma, parece incoerente a grande participação, neste segmento, dos sistemas desenvolvidos internamente (4,8 %), ligeiramente maior do que a ocupada no universo todo (4,5 %). Esta incoerência aparente é justificada pelo fato de um grupo, de capital aberto, possuir 6 empresas entre as 1.000 maiores e adotarem sistemas proprios. Excluindo este grupo, a participação de sistemas proprios neste segmento seria reduzida para 2,4 %.

As participações das demais soluções são pouco expressivas neste segmento, confirmando a premissa de maior preocupação de suas empresas em adotar soluções consagradas de mercado.

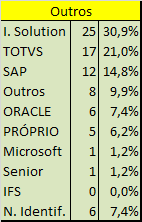

Em quarta posição, por origem de controle de capital, em nosso levantamento, estão as empresas de controle diversos, como as Associações, Fundações, Cooperativas e Sociedades de Profissionais, com 81 empresas neste universo.

A distribuição dos ERPs nas empresas com os tipos de controle acima mencionados, em 2015, pode ser vista na tabela abaixo:

Neste segmento, a SAP aparece apenas na terceira posição, perdendo a liderança para os fornecedores de Industry Solution e para a Totvs.

A Oracle também tem presença bem menor neste segmento (7,4 %) do que no universo todo pesquisado (10,0 %).

Os fornecedores de Industry Solution ocupam mais de 30 % deste segmento, sendo que pouco mais que a metade desta participação é voltada para soluções para Saúde, empresas controladas por Cooperativas ou por Associações Beneficentes. Para estas empresas, destacam-se as soluções MV, Tasy e Top Saúde.

Os fornecedores de Industry Solution atendem também as Cooperativas Agrícolas, sendo que entre suas soluções destacam-se Datacoper, Infogen e Agrosys.

A Totvs supera neste segmento (21,0 %) a sua participação média no mercado das 1.000 maiores (15,9 %), com presença em Cooperativas e empresas voltadas à Educação.

Além da Industry Solution, vemos participações relevantes de softwares desenvolvidos internamente e de soluções de pequenos fornecedores. Também neste Segmento tivemos maior dificuldade em identificar soluções em maior parcela das empresas do que no universo como um todo.

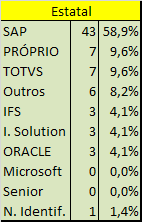

Por origem de controle de capital, a menor participação no universo levantado foi o das empresas de controle Estatal, com 73 empresas.

As empresas de controle estatal levantadas atuam nos setores de Óleo e& Gás, Saneamento, Geração & Transmissão de Energia Elétrica, Transporte de Pessoas, Serviços de Logística, Saúde, Educação e outros.

A distribuição dos ERPs nas empresas de controle estatal, em 2015, pode ser vista na tabela abaixo:

A SAP lidera este Segmento, com participação ligeiramente mais alta (58,9 %) do que a que ocupa no universo das 1.000 maiores (55,6 %).

A liderança da SAP deve-se à sua grande presença nas empresas de Óleo & Gás e de Transmissão & Distribuição de Energia Elétrica, pois nos demais setores estatais sua presença é bem menor.

A participação de sistemas desenvolvidos internamente é relevante neste Segmento, com presença em empresas de Saneamento, Infraestrutura e Serviços de Processamento de Dados.

Também os fornecedores menores apresentam presença mais destacada entre as Estatais, com presença em empresas de logística e em Saneamento.

A IFS, com presença muito baixa no universo total, atende a 3 empresas deste Segmento, todas elas empresas de Saneamento.

Fornecedores de Industry Solution, Oracle, Microsoft e Sênior têm presenças nulas ou muito pouco significantes.

Em resumo, vemos, portanto, que junto as multinacionais, a presença da SAP é muito mais dominante do que nos demais segmentos.

Nas empresas familiares, a liderança da SAP é muito mais “apertada” em relação à Totvs, especialmente nas empresas de menor porte.

As empresas Abertas com Controle Brasileiro adotam predominantemente soluções líderes de mercado (SAP, Totvs e Oracle).

As empresas com outros tipos de controle dão preferência a Industry Solution, sistemas desenvolvidos internamente, e soluções de fornecedores menores.

As empresas de controle Estatal adotam predominantemente o SAP nas organizações de Óleo & Gás e de Energia Elétrica, mas desenvolvem sistemas internos e buscam fornecedores menores em Saneamento e Logística.

Mercado por Localização Geográfica

A distribuição de mercado por local sede da empresa foi segmentada considerando São Paulo, outros estados da região Sudeste (RJ, MG e ES), estados da região Sul (PR, SC e RS), estados da região Centro-Oeste (GO, MT, MS, TO e DF) e das regiões Norte e Nordeste.

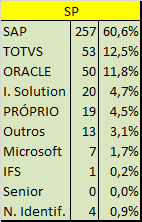

A região com maior número de empresas é o Estado de São Paulo, que é sede para 424 empresas entre as 1.000 maiores do Brasil.

A distribuição dos ERPs no estado de São Paulo é vista no quadro abaixo:

Com quase 50 % das 1.000 maiores empresas brasileiras, a distribuição dos ERPs em São Paulo deveria se aproximar da distribuição observada no mercado brasileiro.

Constatamos que isto ocorre, sendo que as maiores distorções encontradas ficam por conta dos fornecedores com menores participações no mercado, como seria razoável de ocorrer.

Em São Paulo a SAP lidera com 60,6 % do mercado, um pouco superior à liderança que exerce em todo o Brasil (55,6 %).

A Totvs ocupa a segunda posição, mas mais distante da SAP e mais próxima da Oracle, terceira colocada. A Totvs ocupa 12,5 % do mercado das 424 maiores empresas de São Paulo, enquanto ocupa 15,9 % do mercado das 1.000 maiores do Brasil. Já a Oracle ocupa 11,8 % de São Paulo e 10,0 % do Brasil.

As maiores variações ocorrem com os quatro menores fornecedores, com a maior parte deles com menor parcela de mercado em São Paulo do que em todo o Brasil.

Dos menores, apenas a Microsoft apresenta melhor mercado em São Paulo do que no Brasil. A IFS tem mais clientes na região sudeste do que em São Paulo, a Sênior muito mais clientes na região Sul do que em São Paulo e os não identificados também são bem mais numerosos na região Sul.

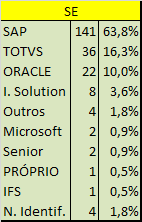

A segunda região em número de empresas nas 1.000 maiores é a região Sudeste com 221 empresas, nas quais as três maiores continuam as mesmas, na mesma ordem.

A distribuição dos ERPs na região Sudeste é vista no quadro abaixo:

A SAP tem a liderança mais destacada nesta região, atingindo 63,8 % deste mercado. A Totvs supera, na região, muito pouco ao que ocupa no Brasil (16,3% x 15,5%), enquanto a Oracle ocupa a mesma parcela de mercado, na região e no Brasil.

Destaca-se na região a quase inexistência de software com desenvolvimento interno, bem como a menor participação de Industry Solution e dos fornecedores menores de ERP.

Consideramos também que, se incluirmos São Paulo na região Sudeste, veremos que os 3 fornecedores líderes de ERP no Brasil têm maior parcela de mercado na região do que no país.

Isto mostra que a maior presença das soluções de ERP não predominantes ocorrem fora da região Sudeste, ou seja, as maiores oportunidades de mercado para os tradicionais fornecedores de ERPs também estão fora desta região.

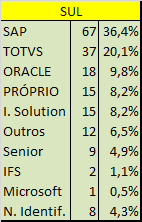

A terceira região em número de empresas pertencentes às 1.000 maiores é a região Sul do Brasil, que conta com 184 empresas deste universo.

A distribuição dos ERPs na região Sul é vista no quadro abaixo:

A distribuição de ERPs na região Sul é muito diferente da distribuição da região Sudeste, com a liderança da SAP menos acentuada (36,4 %).

Praticamente todos os demais fornecedores possuem uma parcela de mercado maior na região Sul do que aquela que possuem entre as 1,000 maiores empresas brasileiras. Apenas a Oracle apresenta a mesma parcela e a Microsoft parcela inferior, sendo que, por exemplo, a Sênior possui quase todos os seus clientes nesta Região.

Alguns fatores levam a esta grande dispersão dos ERPs na região Sul, como:

Por isso, a Sênior tem na região 4,9 % de mercado contra 1,2 % do Brasil, da mesma forma que as soluções de desenvolvimento interno (8,2 % x 4,5 %), os fornecedores de Industry Solution (8,2 % x 5,5 %), os fornecedores de menor porte (6,5 % x 3,9 %) e as empresas sem ERPs identificados (4,3 % x 1,9 %).

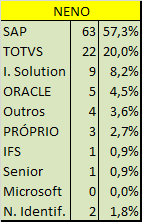

As regiões Norte e Nordeste (NENO) juntas possuem 110 empresas (11 %) e apresentam as participações de mercado abaixo indicadas:

A SAP apresenta parcela de mercado nestas regiões (57,3 %) ligeiramente maior que a obtida no mercado das 1.000 maiores (55,6 %).

Da mesma forma, a Totvs também supera, nessas regiões, a parcela (20,0 %) que obtém no pais todo (15,9 %).

Já a Oracle apresenta parcela inferior (4,5 %) a metade da ocupada no mercado das 1.00 maiores. Esta parcela pequena pode ser resultado de um menor esforço comercial na Região.

Também se destacam nas regiões as parcelas ocupadas pelas Industry Solution (8,2 % x 5,5 %), especialmente nas empresas de Saúde (Hospitais), em Supermercados e empresas de vendas, no Varejo, de Combustíveis.

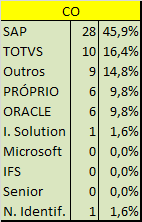

Já a região com menor número de empresas no levantamento é a Centro-Oeste, onde se localizam 61 das 1.000 maiores empresas brasileiras, nos estados de Goiás, Mato Grosso, Mato Grosso do Sul, Tocantins e o Distrito Federal.

A distribuição de mercado pelos fornecedores de ERPs é mostrada abaixo:

A SAP é também líder nesta região, mas com parcela de mercado bem menor que sua média nacional (45,9 % x 55,6 %).

A Totvs supera ligeiramente na região (16,4 %) a sua média nacional (15,9 %).

A Oracle possui na região parcela quase igual à que possui no mercado brasileiro todo.

Destacam-se na região Centro-Oeste os softwares de fornecedores menores, basicamente em empresas de Goiás e do Distrito Federal, de diversos segmentos, e os softwares de desenvolvimento próprio, a maior parte deles em empresas Estatais e no Distrito Federal.

Vários fornecedores como Microsoft, IFS e Sênior tiveram participações nulas nesta região, enquanto soluções Industry Solution teve uma única presença.

Em resumo, São Paulo e a região Sudeste adotam predominantemente os ERPs dos fornecedores líderes de mercado, com menor participação dos demais fornecedores. É um mercado mais maduro, com empresas que adotam antes as soluções que se tornam depois dominantes no mercado.

Pelas características de sua economia, com forte presença de Cooperativas e de empresas Familiares, localizadas no interior, a região Sul foge da distribuição dos ERPs predominante na região Sudeste e tem uma distribuição de fornecedores muito menos concentrada. Entendo como uma região em que mudanças devem ocorrer com muito maior intensidade do que na região Sudeste.

As regiões Norte e Nordeste, embora com menor número de empresas, apresentam distribuição mais parecida com a da região Sudeste do que com a região Sul, uma vez que grande parte de suas empresas são controladas por grupos maiores, muitas vezes de fora da região, e localizadas nas capitais.

E a região Centro-Oeste, com exceção do Distrito Federal, segue um modelo de desenvolvimento mais parecido com o da região Sul e apresenta distribuição menos concentrada nos três maiores fornecedores e com maior presença de outras soluções não predominantes.